イベントレポート

マネーフォワード、2019年に仮想通貨交換業者登録を目指すなど今後の展開を語る

報道向けに仮想通貨の現状およびマネーフォワードの将来的展望をプレゼンテーション

2018年12月7日 16:03

12月3日、株式会社マネーフォワードと株式会社マネーフォワードフィナンシャルは報道関係者向けに「仮想通貨の現状と今後の展望」と題するプレゼンテーションを行った。登壇したのはマネーフォワードフィナンシャル・代表取締役社長の神田潤一氏で、マネーフォワードに参画する前は日本銀行に勤務し、2015年から2017年までは金融庁へ出向してフィンテックについて担当をしてきた経歴を持つ。そして、2017年にマネーフォワードに参画し、2018年3月から現職を務めている。このプレゼンテーションではこのような経歴を踏まえ、金融庁での仮想通貨に対する取り組みや国際情勢も踏まえた解説がなされた。ここでは配布された資料を引用しながら、その概要をまとめるとともに、それに沿った同社の戦略について解説する。

これまでの金融庁の動き

現在の金融当局のさまざまな施策のコンセプトは、金融庁が2015年に開いた「金融審議会 決済業務の高度化に関するWG」と同年12月公表された報告書のなかで「(仮想通貨についての)規制の導入とイノベーションの促進のバランス」に言及したことがその始まりで、仮想通貨に対して、単に規制を導入するだけではなく、新しい金融の改革につなげていくべきだという考えを色濃く反映している表現だという。また、「ブロックチェーンの技術を含む新たな金融技術」という点も強く意識をしてきたという。これは仮想通貨だけでなく、その基盤であるブロックチェーンという技術そのものが金融を変革するのだという認識を明確に持っていたことが分かるという。

2014年、日本国内ではMt.Gox社で多額のBitcoinが紛失したという事件を受け、本人確認や利用者の保護という考え方が出てきた。また、国際的にはFATF(金融活動作業部会)で仮想通貨交換所の登録・免許制度、本人確認によるマネーロンダリング(資金洗浄)やテロ資金供与規制を課すべきという議論が行われていた。これらの2つの流れを踏まえて、新たな資金決済法へとつながることになり、こうした対策を2016年の伊勢志摩サミットで安倍政権が目玉として打ち出すことになった。

さらに、消費税非課税化という国税局の対応も同時に行ったこともその後の仮想通貨に結びついたという。

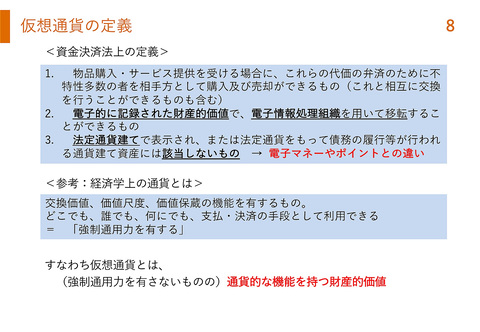

そして、あらためて資金決済法上の仮想通貨の定義として、つぎの3点をあげた。

- 物品購入・サービスの提供を受ける場合に、これらの対価の弁済のために、不特定多数の者を相手方にして購入及び売却ができるもの(これと相互に交換を行うことができるものも含む)

- 電子的に記録された財産的価値で、電子情報処理組織を用いて移転することができるもの

- 法定通貨建てで表示され、または法定通貨をもって債務の履行等が行われる通貨建て資産には該当しないもの

特に、3番目の特徴により、いわゆるプリペイド型の電子マネーやポイントとは異なる性格であるということが分かる。つまり、仮想通貨とは「(強制通用力を有さないものの)通貨的な機能を持つ財産的な価値」といえるという。

仮想通貨市場の拡大と規制強化の流れ

仮想通貨の代表ともいえるBitcoinの価格は2017年1年間で20倍に高騰した。さらに、その年末には2万ドルを超えるほどにまで高騰した。しかし、直近では4000ドルを下回るほどの5分の1程度にまで下落をしている。

また、これまでのBitcoinの通貨別取引高で見ると、現在でもその3割から4割を日本円が占めていて、世界最大のBitcoin取引国であるという。かつては中国元による取引高が多く占めていたが、中国が取引禁止政策をとった一方、日本が世界に先駆けたかたちで仮想通貨の法制度を導入して明確な整備をしたことと、価格に対する上昇期待と相まったことが大きな要因となっているということだ。

2018年1月にはコインチェック社からの多額の仮想通貨NEM(XEM)流出事件があり、最終的にはマネックスグループがコインチェック社の事業を買収することで鎮静化したことは記憶に新しい。しかし、みなし事業者であったコインチェック社がテレビCMを派手に流し、登録事業者よりも多額の資金を扱っていることが良かったのかという議論も生じていた。事件を受け、金融庁が仮想通貨交換所に対する行政処分をしたり、立ち入り検査を行ったりした。当時、上場企業を含む160社を超える企業が仮想通貨交換業へ参入をしようとしていたともいわれているが、現在の登録事業社は16社にとどまっている。また、みなし事業者も当初は16社あったが、申請の取り下げなどで現在は3社にとどまる状況である(これらのみなし事業者も後ろ盾として大手企業が付いていて、単独では事業が継続できない状況にある)。

登録事業者が増加していない、あるいは登録事業者になることを断念した理由としては、申請にあたってのハードルが大幅に高くなったことが理由である。それまでは多様な事業者に参入を認めようという方向にあったが、今夏以降は出願書類の質と量の両面からも格段にハードルが高くなり、必要とされる人材も最低でも40人から50人、何よりもコンプライアンスなどを中心に金融機関出身者が事実上必須となったことがあげられるという。

また、国際的な議論の場では仮想通貨交換事業者のみならず、ウォレット事業者やICO関連のサービス事業者も含めて、マネーロンダリングやテロ資金供与対策の法整備の必要であるという議論が進んでいる。

ブロックチェーンの活用可能性

ブロックチェーン技術はもはやBitcoinのような仮想通貨にとどまらず、金融も含めさまざまな分野での応用が取り組まれている。これは従来のような中央集権的プラットホームとはまったく異なる分散型プラットホームで、相互に台帳の整合性を確認しあうことで、意図的な改ざんを防止し、かつ止まることがないというコンセプトで成り立っている。

こうした技術的な特長を生かしたサービスが普及することで、社会的な仕組みも大きく変わる可能性があるとされる一方、整合性の検証のための計算に時間がかかることや、単位時間あたりのトランザクション件数に限度があること、そしてまだまだ実ビジネスでの運用手法や経験値が確立していないことなどが挙げられる。

仮想通貨のユースケース

神田氏は私的な整理の方法と断った上で、仮想通貨の特徴とユースケースを5つに分けて説明した。

ここでは「ステーブルコイン」「仮想通貨」「投げ銭」「ユーティリティー・トークン」「セキュリティー・トークン」と分けて説明した。これらは通貨的な特徴を持つものから、有価証券的な特徴を持つものへの軸で整理されていて、それぞれの利用用途の例が添えられている。

「ステーブルコイン」はMUFGコインやTether(テザー)などに代表されるもので、法定通貨と連動するように介入したり、裏付け資産を持ったりすることで、価格変動リスクを最小限にとどめて決済に利用できるという特徴がある。また、資金移動業として100万円以上を扱えたり、小数点以下の決済ができたりと、これまでの通貨ではできなかった取引が可能になるところが注目点である。

また、「ゲーム内通貨」を使った事例もいくつか登場していて、こうしたアプリケーションは一般の人にもブロックチェーンを理解しやすくするユースケースである。

「投げ銭」的なアプローチとしては、アイドルグループを応援したり、スポーツチームや芸術家を支援したりするような通貨も出てくる可能性がある。

資金調達の用途としては、「VALU」のような個人が資金を調達する目的で発行するものや、地方自治体による資金調達などのために発行するものも出てきている。将来、地域通貨の導入が進めば、地域間の購買力や経済力の格差是正につながる可能性があるともしている。ただし、そのためには国全体の仕組みとの整合もとる必要があり、そう簡単ではないとも指摘をした。

さらに、発行にあたってより審査を厳しくするトークン「セキュリティー・トークン」という考え方も紹介した。これまでのように主に個人が利用していたトークンを「ユーティリティー・トークン」とすると、それよりは投資家向けの有価証券により近い位置づけのものを指している。これまでのICO(Initial coin offering)という資金調達手段では、ホワイトペーパーのみが根拠となっていたために、ある意味では機動的に資金調達ができる反面、詐欺的な事案も多く見られた。このままでは広く社会的な信頼を得ることは難しいともいえる。そこで、トークンを上場する際には、既存の有価証券に準じるような厳格な審査を実施し、機関投資家らの参加をしやすくし、さらには資金の払い込みを管理することで、詐欺的なプロジェクトの排除が可能になるという。これをSTO(Security Token Offering)といい、これからの利用が期待される分野だという。

仮想通貨の課題

仮想通貨の課題としては次の4つを挙げた。

1つ目はボラティリティー(価格変動幅)の大きさだ。それが仮想通貨を不便にしているという側面がある。利用者は利益を目的とするのではなく、決済の利便性を享受しようとして、あらかじめ仮想通貨を保有していても、利用するまでのわずかな期間に価格が上昇したり、下落したりすることで、場合によっては持っているだけで損失を出してしまう可能性もあるという点だ。現在、仮想通貨が投機的な資産として考えられがちで、決済にはあまり向いていないといわれるゆえんはこの点にある。しかし、今後のユースケースの広がりとともに、価格が安定する方向に向かう可能性もあるという。

2つ目はセキュリティーや安心感に対する懸念だ。これまでも繰り返されてきた交換所の管理体制を突くハッキング事件、さらにはインサイダー取引もあるのではないかとも疑念を持たれていることから、一般にはまだまだ「怪しい」「怖い」といったネガティブなイメージが先行してしまっている。この解決には安心して保有したり、売買したりできるセキュリティーの高い取引所が必要になるとしている。

3つ目は税制の複雑さである。いうまでもなく、仮想通貨の売却益は雑所得としての確定申告が必要になる(給与所得者は20万円以上の場合)。そもそも確定申告になじみのない人が多いのに、その計算方法も複雑である。こうした手続きの簡素化、標準化をすることも重要で、何よりも現在より、税率を軽減する必要もあるとしている。

4つ目はグルーバルな規制の強化や整合性の必要性である。各国の規制が異なると、そこが抜け道となってしまうことから、各国間での対応の相違についてきちんと整理をする必要があるという。

マネーフォワードとマネーフォワードフィナンシャルの戦略

マネーフォワードにとっての今後の大きなマイルストーンとなるのは仮想通貨交換業の登録事業者となることである。同社が2018年春に実施したマネーフォワード利用者に対する意識調査によると、それまでの仮想通貨取引経験者のうち、8割を超える人が今後も昨年等同等かそれ以上の仮想通貨取引を行うと回答をしたという。その理由としては、「ブロックチェーンの技術や将来性を感じているから」とする人が46%、「送金・決済に利用するため」とする人が27.7%となっていて、利用者の意識は意外と冷静に仮想通貨の特徴を理解していて、さらに今後のユースケースの広がりにも期待が高まっていることを表しているという。さらにすべての人のお金にまつわる課題解決をするプラットホームとして、ブロックチェーンや仮想通貨を推進しようというビジョンの下に、マネーフォワードフィナンシャルという子会社を設立し、将来のお金の決済や送金の基盤となる事業を進めようとしている段階だという。

マネーフォワード、およびマネーフォワードフィナンシャルではお互いにシナジーのある一連のサービスを提供していくことを計画していて、すでにその一部はスタートをしている。

まず、メディア事業としては「Onbit」というサイトを9月28日にオープンしている。ここで仮想通貨に関する利用者の理解が深まるような情報を提供し、仮想通貨の利用を促進する。その上で、2019年にリリースすることを目指して、金融庁への申請とシステムの開発の両面から準備を進めている「仮想通貨交換所」、さらにはあらゆる決済や送金の手段のハブとなる「決済・送金のプラットホーム事業」を念頭においている。そして、マネーフォワードではすでに国内外の主要仮想通貨交換所の取引を一元管理できるようにしていたり、最終的な損益計算や確定申告のサポートが行われたりしているので、これらのサービスとつながることで、先に仮想通貨の課題として指摘した点の多くを解決しつつ、利用者としては一連の流れを1つのサービス体系のなかで扱えるようになる。

マネーフォワード、およびマネーフォワードフィナンシャルでは、仮想通貨の特徴を「場所・時間・手段」「国境やイデオロギー」「固定された価値」から通貨が自由になることだとし、これを「Currency 2.0」と呼んでいて、この特長を生かすようなユースケースを広げるべく事業を推進していくとしている。

内部管理統括部長として山根秀郎氏が入社

仮想通貨交換業の登録事業者になるためには、金融機関出身者によるマネジメントと充実した社内体制が求められている。そのため、マネーフォワードフィナンシャル社は12月1日、社内体制の要である内部管理統括部長として、元金融庁検査局統括検査官の山根秀郎氏を迎えたと発表した。山根氏はこれまでも先進的な金融サービスの現場を見てきたが、その経験のなかから、金融サービスが新しいフェーズに入っていくことに自らが関わり、推進し、その変革のさまを目撃していきたいという意図で転身をしたとその意気込みを語った。